高盛研究部投資組合策略團隊近期發表研究報告,對香港聯交所“二次上市”及“雙重主要上市”制度進行了對比分析。報告指出,除了上市規則和信息報送披露要求外,二者之間最關鍵的區別或在於股票能否被納入港股通,吸引內地資金。

目前,在香港二次上市的公司無法被納入港股通,但若作為主要上市企業,只需滿足一定市值、日均交易額要求即有望被納入港股通。對於擁有同股不同權 (WVR) 架構的企業而言,需要額外滿足在聯交所上市滿6個月加上20個港股交易日的條件。

在高盛研究部看來,南向資金對在港上市企業有三重戰略意義:

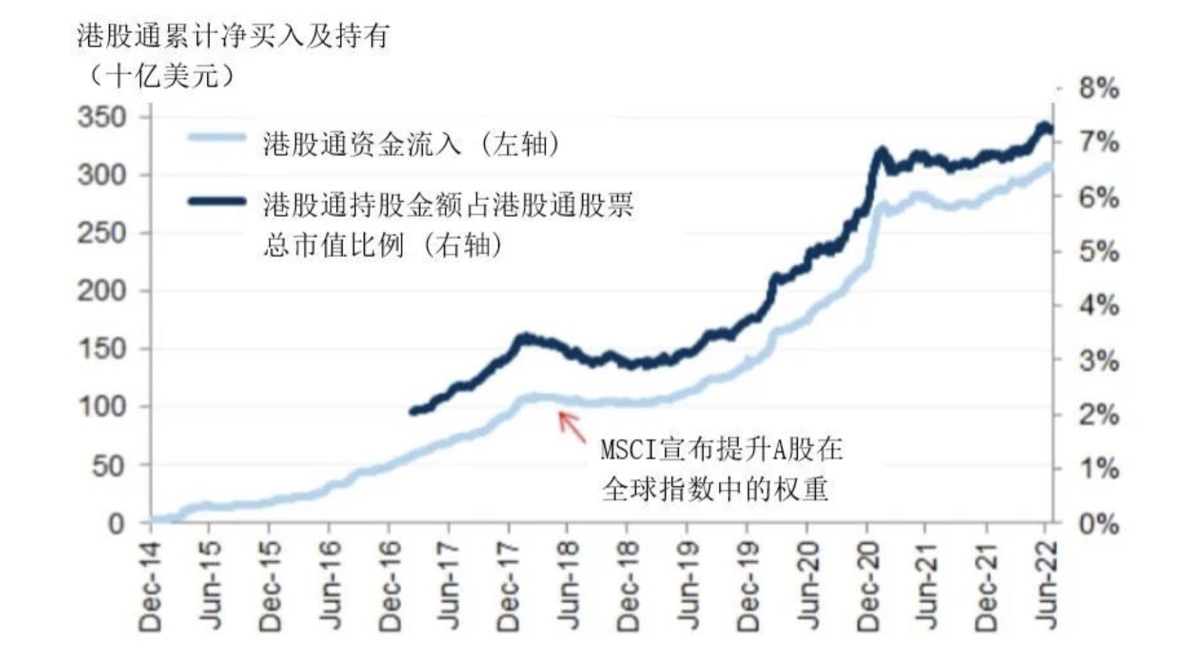

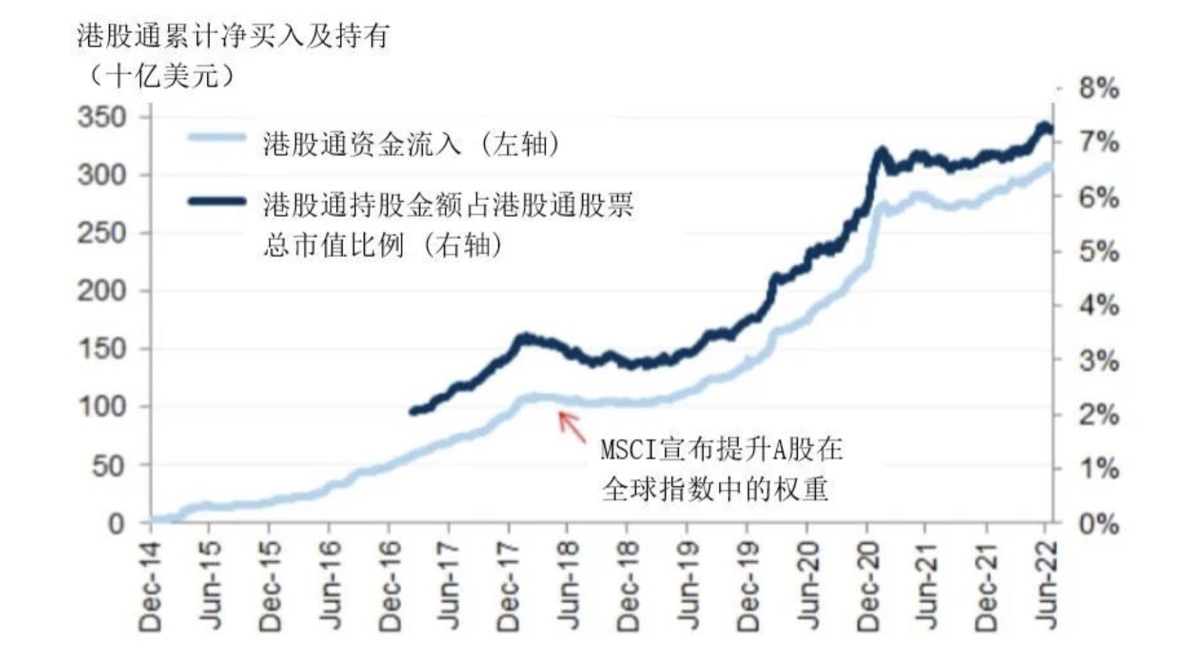

首先,港股通是一個高效的融資渠道。通過接入內地日均交易額超1500億美金的龐大資金池,香港主要上市企業可以有效擴大投資者規模。自2014年內地香港互聯互通機制開通以來,港股通已成為港股市場最大的資金流入來源,內地投資者累計淨買入港股超3000億美元,南向日均總成交額超過40億美元。值得注意的是,目前港股通持股金額已穩步上漲到港股通股票總市值的7.3%,港股通成交量佔年初至今港交所每日成交量的10.5%。

第二,赴港(雙重)主要上市能夠分散上市地風險、保障二級市場融資渠道的暢通。在如今中美審計監管合作談判的背景下,香港(雙重)主要上市對面臨著“預摘牌”風險的中概股而言,可以起到分散風險的重要作用。

第三,監管釋放利好信號。除此之外,近期國內加快推進網絡遊戲版號審批,政府高層表達對平台經濟規範健康發展的支持,皆釋放了監管放鬆的信號。據高盛研究部對中國民營企業監管趨勢的跟踪研究顯示,歷經了過去18個月的強監管階段,行業監管環境正在逐步放鬆。

基於上述積極變化,高盛投資組合策略團隊重申超配港股的觀點,團隊看好中國互聯網(線上零售和媒體)板塊(境外互聯網成分股在MSCI中國指數中佔32%的權重)。團隊建議繼續聚焦於以資本流動為核心的四大投資策略——回購、私有化、中概股回歸以及港股通擴容,以在互聯網板塊和更廣泛的市場當中捕捉獨特的投資機遇。

![]()