文丨周昕怡

编辑丨何洋

【亿邦原创】“就像是一团热火突然被浇了盆冷水,大家随即进入至暗时刻。”一位卖家形容去年10月中旬开始的TikTok Shop印尼站关停风波。

这原本该是个旺季,一个月后就是双11。2022年同期,TikTok Shop在东南亚六国火力全开发起双11大促后,可谓迎来消费者的网购狂热。印尼作为TikTok Shop东南亚第一站,在活动中更是表现突出,仅11月11日当天,直播带货GMV就增长了408%。

没人能想到,2023年的双11就这么“黄了”。“有做得好的卖家已经月销售过千万,一下直坠到零。有的双11备货还在路上,渠道却没了。不少商家和MCN机构(TikTok电商业务)都直接停摆,一部分人只好转向其他站点和其他平台,一部分人则直接散伙,不玩儿了。”上述卖家回忆道。

就像坐过山车一般,两个月后,坚挺留在原地的卖家看到了曙光。TikTok最终通过与印尼本地科技巨头GoTo的战略合作(整合双方旗下电商部门TikTok Shop Indonesia与Tokopedia为新实体,由TikTok控股),在双12重返印尼电商市场。

“一回归就销量暴增!一月份的订单货期都排到二三月份了。”TikTok Shop双12回归后,卖家直呼熟悉的爆单感觉又回来了,补货入仓、网红营销、直播带货动作一个不落。

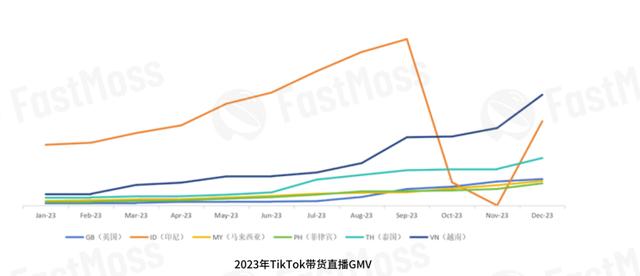

图源:Fastmoss2023年度TikTok生态发展白皮书

然而,从危机到转机,背后一系列调整和变化还在继续。一方面,平台经营方式还未有最终定论,印尼相关方仍不断提出社媒平台不能从事电商业务,那么,其电商交易系统、商户后端运营或将从TikTok Shop迁移至Tokopedia,且有可能最终由闭环购物流程变为跳转外链;另一方面,商家的本土化成为必须,这既包括引入更多印尼本土商家以调整整个商家结构,也包括大批中国出海商家需要彻底做本土化转型。

TikTok Shop在印尼的回归,无论如何都像是翻开了新的篇章。整个生态当中的各参与方,商家、机构,都在重新认识和理解这个市场、这盘生意——洗牌无法避免。与此同时,一些新的面貌又得以诞生——从去年开始,印尼涌现了很多与中国供应链配合的“组装厂”,以满足中国商家在印尼的本土化诉求。

01

从单渠道、单站点

到“多条腿”走路

2021年2月,TikTok以印尼为全球第一站开启了电商业务。印尼是TikTok全球第二大站点,有1.25亿月活用户(MAU),电商业务开启后,整个生态迅速崛起,不仅仅吸引来大量当地及中国的商家,带货主播、MCN机构也如雨后春笋般涌现。

女装类目卖家Vicky是2022年入驻TikTok Shop印尼站的。她在印尼市场的打法是纯带货模式,从广州工厂进白牌产品到本地仓,并自建直播间培育本地主播,一度冲到类目前十。

今年年初,Vicky还开设了马来、泰国分公司,业务有条不紊地进行。如今在三地来回奔走、忙碌的她,身上全然看不出去年TikTok Shop印尼业务停摆时的手足无措。“当时对我们打击挺大的,但现在一切回到正轨,还做得更大了。”她说道。

“但凡做跨境比较久的,都知道‘鸡蛋不能放在同一个篮子里’。”一位曾见证了亚马逊2021年“封号潮”,又经历了TikTok Shop印尼站关停风波的卖家调侃道。在TikTok Shop印尼站关停的两月里,他把重心移到Shopee、Lazada——好在早就开好了店。今年,他还计划重新梳理Shopee、Lazada平台业务的定位,不再只单纯将TikTok上销售的产品搬过去。

相比而言,当时只做了TikTok印尼站的商家Kevin,所面临的形势就严峻得多。接到平台关停的消息时,他正处于月均GMV1000万元的冲关时刻。突发的业务中断自然会打乱原有业务节奏,但不知道哪儿来的直觉,Kevin认为“这应该只是短期的暂停”。“印尼市场我必须做,不然也对不起前期大力的投入。”他回忆道。

没有考虑太多,Kevin火速组建起货架电商运营人员,开通了几个头部平台的店铺。同时,TikTok的短视频内容种草没有停过,只不过变成了跳转外链进行交易转化。现在,他已经完成了月GMV1000万元的目标,在货架电商平台销售额也稳步上升。

“(TikTok Shop)的这个波折现在看就不算什么了,反而可以视作促使我们生出更多能力的推手。”Kevin谈道。今年,他计划继续拓展渠道,不止覆盖线上平台,还会看看线下机会,“争取一步步实现全渠道、品牌化”。同时,他信心满满地打算复制现在在TikTok部门细分类目已稳坐第一的经验,开发更多爆品。

当然,一些商家没有等到TikTok Shop印尼站的回归就撤离了,将货品转给当地代运营机构或其他市场的MCN。“这些商家基本上是没有自建海外仓又All in TikTok单渠道的。(对他们而言)印尼这个东南亚最大的市场还没见起色,其他市场更不用看,多呆一天,人员、仓库的成本都要扛着。”Vicky分析道。

据MCN机构Onelink Media的负责人Raymond回忆,TikTok Shop印尼站双十二回归后,留下来的卖家几乎都快速摆脱阴霾,在年前最后一个购物节的带动下,销量明显超过关停前的水平。他们团队的业务也回归到“榜一”的位置。

Raymond将此归因于当参与者变少、其他人竞争力度减弱时,自己团队依然坚挺。在那两个月里,很多玩家收缩TikTok业务时,Onelink Media却反其道而行,仍然继续招兵买马、签约达人,公司旗下超头、腰部及尾部达人明星已超300人。

当然,这与其多元业态不无关系。尽管TikTok销售额占其总体业务的一半以上,但Onelink Media实现了全渠道发展,在多个电商平台开设官方店和授权店,甚至线下渠道也有所涉及。

对于那些离开印尼,或者刚准备要做却打了退堂鼓的卖家而言,理由大多只有一个——该市场的性价比不高了。用一位卖家的话说,“赚快钱现象也成过去式”。

政策监管趋严是一方面。比如,曾与跨境电商相伴的虚拟发货模式逐渐退出舞台,本土备货、本土店逐渐成为各个平台的标配。

起盘成本变高又是一方面。有卖家指出,2021年在印尼起盘TikTok电商生意,成本(包括达人的成本、投流的成本、物流仓储成本等)大概100万元;2022年翻倍到200万到300万元;2023年达到600万到700万元。如今,这一数字显然会更高。

02

印尼新电商法规隐患犹存

本土合规化成“紧箍咒”

即便停滞两个月,TikTok Shop印尼站在去年贡献的GMV仍然最高。据Yipit Data、招商证券数据显示,2023 年TikTok电商GMV中,印尼站占比达28%,为现有开放站点之首。紧随其后的是,泰国占比22%,越南占比17%。

虽然平台及商家的交易额在稳步上涨,但新电商法规的威力犹存,TikTok Shop通过与Tokopedia整合回归并不意味着一切尘埃落定。

印尼中小企业和合作部长Teten Masduki就公开表示:“尽管TikTok正在投资Tokopedia,平台仍然允许在社交媒体渠道进行直接交易行为,其电商业务TikTok Shop在印尼依旧违反了当地的相关法规(2023年第31号贸易部长条例)。”

Tokopedia母公司GoTo则在2月的一次公开说明会上回应称,“完全合规正在进行中,一个半月后(即4月)会完成”。同时,他还提及与TikTok的合作可能使Tokopedia成为印尼电商玩家第一名。目前,Tokopedia拥有超过1亿的月活跃用户,在印尼电商市场的份额高达35%,仅次于Shopee。

从合作模式来看,TikTok Shop印尼站又可能变为社交媒体+电商外链,由此将产生两个商家重点关注的问题:

· 一是TikTok Shop与Tokopedia整合,不仅仅意味着从技术层面把TikTok Shop商家后台管理系统迁移至Tokopedia,更意味着TikTok Shop商家(尤其是其中的中国商家)需要适应Tokopedia平台规则,本土化合规要求更趋严;

· 二是跳转外链完成交易与闭环交易相比,用户体验是不同的,两种模式下的转化率或有不同。

多位商家向亿邦动力表示,二者的合并,对于自己而言,如商家后台管理系统的迁移、前台呈现从“TikTok Shop商城”变为“Tokopedia商城”等技术层面的打通是轻而易举的,甚至从“闭环”变成“外链”都不是问题,但要融入Tokopedia的商户管理体系,则是一道重要的关卡。

Tokopedia作为印尼本土电商平台,此前未曾开放过境外商家入驻通道。对中国跨境商家来说,其开店门槛相较于TikTok这样的全球化平台自然更高,比如,商家需要具备KTP(身份证)、NPWP(纳税人识别号)、SIUP(贸易营业执照)这三项基本信息,且所有在Tokopedia售卖的产品需要经过SNI认证(印度尼西亚的国家标准,由印度尼西亚国家标准总局BSN主导管理和运行的产品认证制度),拥有针对印尼用户的使用说明以及印尼文表示等。

其中,商家最为敏感的是具备NPWP(纳税人识别号)。“也就是说,你必须像一家在印尼本土有实体的公司一样,营业额流水纳入印尼税收系统监管范围,且涉及到如何纳税的问题。不过,目前,印尼还未明确出台如何向电商企业征税的政策。”一位TikTok Shop美妆类目商家指出。

类似情况已在东南亚其他国家发生。今年2月,越南税务总局局长麦春成提出,如果电商卖家每年的在线业务收入超过1亿越南盾(约合4000美元),则需要缴纳增值税和个人所得税。随即,头部电商平台Shopee发布公告,要求越南站卖家在2024年2月29日23点59分之前通过卖家渠道准确无误完整地更新税务和身份信息,未按时上传相关信息的卖家会被锁定Shopee账户余额。

此外,马来西亚则从2024年1月1日起,对网上销售的不超过500令吉(约合106美元)的低价进口商品征收10%的低价商品税。

“倘若跨境电商卖家在税务方面的隐性红利消失,成本增加、价格竞争力降低的同时,运作方式必然也要调整。”该商家补充道,“真正的本土化时刻到来了。”

Vicky也直言,东南亚的营商环境是鼓励本土企业发展以及外资企业本地化发展。“限制低价进口商品在网上销售、加收低价税这些政策,都是在调控市场上低价的国外产品及其供应链比例。”

03

供应链迁移

掀起印尼“组装厂”热潮

TikTok Shop印尼站风波后,商家在这里的本土化进程远比东南亚其他市场更快。很大一部分体现在供应链上。

“去年下半年,印尼出现了一些和中国供应链紧密配合的工厂,承接产品生产的最后一环——组装。”3C类目卖家大霖回顾市场上的新变化。与越南、墨西哥组装厂的产品主要出口到欧美市场不同,印尼组装厂的产品流转于当地市场。

Raymond观察认为,印尼本土供应链是中国供应链的延伸,技术和物料环节仍然是中国工厂在进行,轻度的组装和罐装则放在印尼工厂。

Raymond的公司Onelink Media,由印尼华侨创办,拥有丰富的本土供应链资源,同样也和中国工厂进行着合作。“平台销量爆单之后,会存在资源不足、缺货的情况,这需要中国工厂更多的支持。”他说。

大霖也从去年开始筹划和印尼华侨合作,在当地落地组装厂。他曾组织国内供应链技术人员来到印尼,考察当地工厂实施国内工厂组装SOP的可能性。“合作需要小心谨慎,第一步计划还是先从简单的物料组装和包装开始。”他告诉亿邦动力。

今年年初,大霖考虑到印尼人工成本以及自身产品组装难度的“双低”,敲定了“在前期以手工组装为主,落地底薪+计件的薪酬制度,到后期再考虑机器自动化组装”的实施方案。

实践中,大霖发现,目前“中国供应链+印尼组装工厂”的成本高于中国供应链全流程生产,印尼工厂的规模效益、效率以及员工工作时效都不如国内工厂。但这件事不得不做。

一位美妆类目卖家也曾表示,印尼组装工厂跟不上爆单节奏,无法适应TikTok脉冲式的销售上涨,会导致补货的周期长,“需要长时间的磨合”。

做印尼本土供应链,对于大霖而言有两个意义:一是降低资金周转压力——从国内发货至印尼,空运成本高,海运则需要45-60天的时间,货物周转慢,备货的资金压力不小;二是品牌化发展所需,本土供应链是绕不开的部分,即实现产品合规。

“印尼市场涌现了品牌机会,消费者对商品需求开始关注品质。”大霖解释,很多国内天猫品牌也开始在印尼进行本土化布局,同时,不少团队搬运国内抖音电商模式去TikTok,以短视频+投流+达人推广的方式快速起量。

Raymond操盘过多个品牌出海的项目。在他看来,“一定先把量做起来,要占到品类市场的前三名,继而在每个价位段或者每个用户群体中占据心智”。

“品牌的增长是需要阶段性发展的。在TikTok种草引爆后,也需要进入到传统货架电商以及当地的线下大零售去做第二阶段、第三阶段的市场扩张。”Raymond表示。

大霖的确感受到本土资源的重要性,但并没有太过担心掌握更多本土资源的本地竞争对手,而是继续深耕印尼市场。“以国内抖音为参考,做TikTok还是中国团队更有‘先发’优势,相比本地卖家,中国卖家在产品、团队和资金层面都更胜一筹。”

可以看到的是,TikTok Shop印尼站回归三个月,还在牌桌上的玩家们变得“更成熟”、“更稳健”。重新看清这个市场后,他们在印尼的生意也逐渐走向更深处。